第十五届中国国际航空航天博览会今日在珠海开幕炒股杠杆配资平台。

在《2024年胡润百富榜》中,爱尔眼科创始人陈邦以460亿元财富名列湖南第三。

与去年相比,陈邦的财富缩水了340亿元。而若与2021年相比,其身家短短三年间更已下降890亿元。

这背后,是其创办的爱尔眼科,近年来在资本市场的持续受挫。巅峰时,爱尔眼科市值曾逼近4000亿元,如今已只剩不足1500亿元。据统计,过去三年间,其股价年跌幅分别约27%、4%、34%。

图/视觉中国

从3万元开始的千亿龙头

1985年,因查出患有红绿色盲而黯然退伍的陈邦,或许没想过自己有朝一日能成为一家千亿眼科龙头的掌舵人。

当时才20岁的陈邦,虽把目光投向了经商,但做的事儿跟医疗全无关系。真正的第一桶金源于他拿下了椰树牌椰汁的地区代理权,后来又靠着这笔积累在海南投资房地产,一时赚得盆满钵满。

但海南房地产泡沫的破裂,再加上当时计划建设的中华民俗文化主题公园的数千万元投资打了水漂,陈邦的财富几乎归了零,并因此患上突发性耳聋在长沙住院。

在住院的日子里,陈邦了解到不少关于眼科设备、眼科治疗的消息,再加上当时承包医院科室流行,让陈邦看到了商机。

很快,陈邦以分期付款的方式,首付三万元从国外买回了白内障超声乳化治疗仪。随后,陈邦与当地公立医院合作成立治疗中心,在常规眼科检查外开展白内障手术;后来看到近视手术越来越火,他又引入了准分子激光治疗设备,进一步扩大业务范围。

直到国家开始整治“院中院”,陈邦才在鼓励社会办医的政策之下,选择出来单干。爱尔眼科也逐渐酝酿成形。

如果说早期的爱尔眼科尚只能靠自有资金、不多的投资和贷款,缓慢扩张——自2002年到创业板上市前,爱尔眼科在全国共开出了19家医院。那么在其2009年成为首个上市的民营医疗机构,尤其是2014年开始设立并购基金后,其“自建+并购医院”的成长速度仿佛被装上了飞轮。

依靠着并购基金,爱尔眼科可以用更少的公司自有资金——此前陈邦曾在采访中介绍公司出资比例一般会控制在10%~20%之间——大举收购医院,且收购标的仍需“体外孵化”经营一段时间,达到一定利润后才会再被纳入上市公司旗下。

这一举措成功地让爱尔眼科的医院、门诊部越来越快地涌入更多的城市,乃至国家和地区。

根据爱尔眼科官网,截至去年底,其在全球共拥有881家眼科医疗机构,其中439家在爱尔眼科名下,311家在产业并购基金旗下。14年的时间里,其机构数量翻了46倍。

另一边,爱尔眼科并购中更少的出资以及医院成熟后被并入上市公司旗下的做法,相比自建医院让公司承担更小的资金压力与风险,从而让爱尔眼科的营收和净利润在多年间保持着高速的增长。

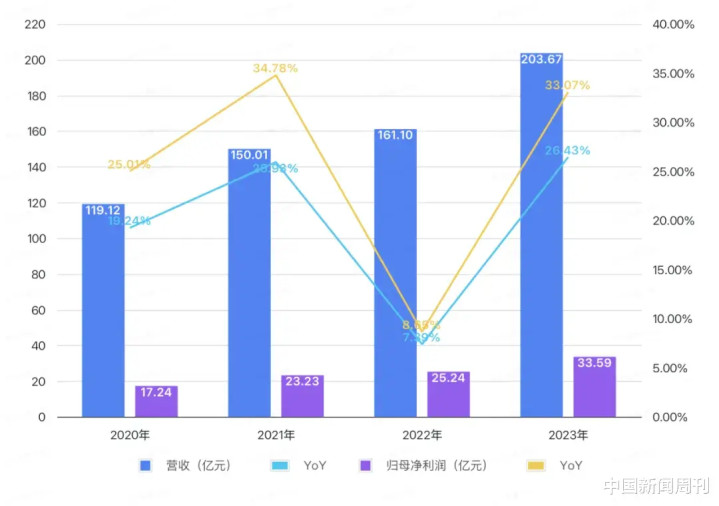

成功上市的2009年,爱尔眼科营收只有6.06亿元,净利润9248.94万元;2020年,其营收正式跨过百亿元大关,净利润为17.24亿元;到2023年,爱尔眼科的营收跨过200亿元,净利润达到33.59亿元。

2020年~2023年,爱尔眼科营收和净利润情况

十四年间,爱尔眼科的营收和净利润的年均复合增长率分别达28.53%、29.30%。“眼茅”名头也愈发响亮。

这期间,爱尔眼科的市值也从最早的约60亿元狂飙至逼近4000亿元。

业绩压力愈发难以忽视

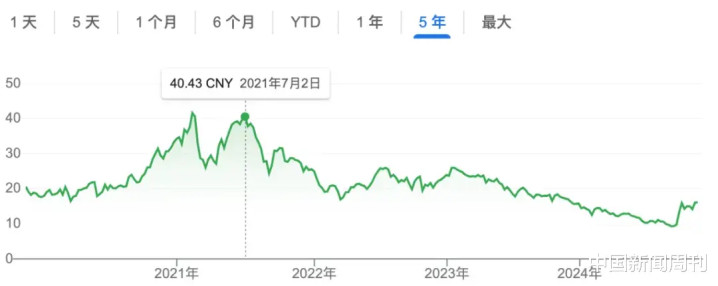

2021年7月,中证医疗指数在越过19992的高点后一路震荡下行,爱尔眼科也未能成为板块中的幸运儿,股价几乎在同一时间开始下跌。

爱尔眼科近五年股价走势

时至今日,爱尔眼科总市值已低于巅峰时期的腰斩线,近2500亿元蒸发。

在中国企业资本联盟副理事长柏文喜看来,爱尔眼科股价的持续低迷是市场对公司估值回归理性的反映。

也就是说,早年间,增长稳定的爱尔眼科被机构“抱团”托上了较高的估值,如今正是不断挤去其中泡沫的阶段。

而在这一过程中,爱尔眼科持续大手笔并购带来的风险正变得愈发令人无法忽视。

一方面,随着爱尔眼科的大举扩张,其管理半径变得越来越长,内控也随之趋于复杂。这也导致了爱尔眼科旗下医院的一系列医疗事故、虚假广告等问题愈发频繁地被暴露在公众视野之中。

天眼查数据显示,爱尔眼科及其旗下公司共有413条相关裁判文书,涉及医疗损害责任纠纷、生命权和健康权纠纷等。

除此之外,其旗下医院还有因违反广告内容管理规定、不正当竞争行为等而受到的149条行政处罚。

另一方面,柏文喜指出,并购给爱尔眼科带来快速增长的同时,也导致其商誉增加至87亿元(截至今年9月30日),这给公司带来了不小的商誉风险,即如果并购的医院无法实现预期的业绩,那么商誉减值的风险就会增加,进而影响公司的盈利水平。

对于商誉风险,陈邦此前曾在采访中回应表示:“如果财务上出现商誉减值,根本原因是对于并购项目的整合能力和驾驭水平出现了问题。如果能够持续不停地增长的话,商誉减值是没问题的,我们还保持一个稳健的发展方式。”

但问题是,到了今年,爱尔眼科的业绩罕见地显露出了疲态。

财报显示,今年前三季度,爱尔眼科营收163.02亿元,同比仅微增1.58%;净利润则同比增长8.50%,至34.52亿元。若单看第三季度,其更是迎来罕见的负增长——营收、净利润分别同比下滑0.68%、4.56%。

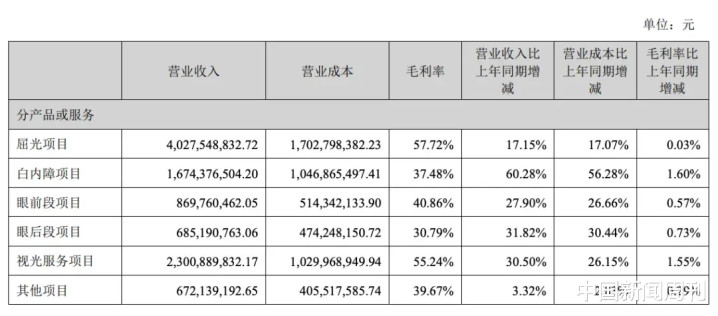

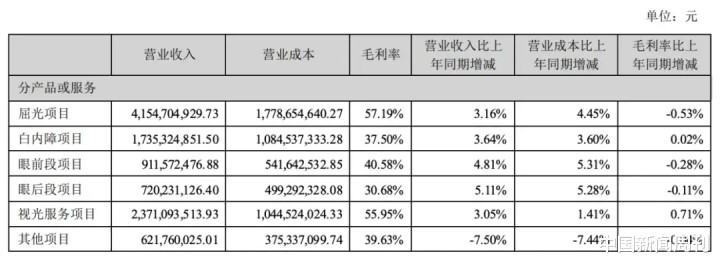

而据其半年报披露,与去年同期相比,爱尔眼科在屈光、白内障、眼前段、眼后段、视光服务上的项目增速均大幅下降。作为其重要营收支柱之一的屈光项目,营收仅同比增长了3.16%,而去年上半年增速超过60.28%的白内障项目,今年仅微增了3.64%。

同时,爱尔眼科各业务板块的毛利率也都较去年同期有了不同程度的下降。

上、下图分别为2023年前三季度、2024年前三季度爱尔眼科各业务板块情况

“爱尔眼科营收、净利润增速放缓可能与宏观经济环境变动、市场竞争加剧、医保控费政策的影响等有关。”掌如研究院院长何基永告诉中国新闻周刊。

以矫正近视的屈光项目为例,该手术并非疾病医疗范畴,而更偏消费医疗色彩。在消费者意愿下降的背景下,爱尔眼科便可能因此损失掉不小的增量。

“在爱尔眼科营业收入的构成中,手术占比很大,医保政策的调整会影响公司的营收和利润。”何基永表示。同时从市场竞争角度来看,今年各民营眼科医疗公司仍在保持并购扩张的节奏,这意味着在部分地区,各家将面临着更直接的竞争,“医院之间的竞争也可能使得眼科医院的单店收入降低,导致整体的增速放缓”。

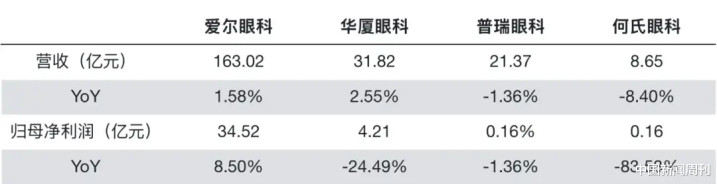

今年前三季度,部分上市民营眼科医疗企业业绩对比

值得一提的是,从各家上市企业前三季度业绩表现来看,这些或许是整个行业都在面临的困境。且相比于普瑞眼科和何氏眼科1.36%、8.40%的营收下滑幅度,及华厦眼科、何氏眼科净利润分别下滑24.49%、83.53%的情况,作为龙头的爱尔眼科相对还要平稳一些。

于爱尔眼科而言,找到应对之策,或许比以往需要得更急迫。

参考资料:《爱尔眼科上市十年,陈邦:从零起步,再战十年》,2019年10月30日,投中网

《爱尔眼科创始人陈邦:创业没有暂停键》,2022年9月7日炒股杠杆配资平台,创业邦